IPOs

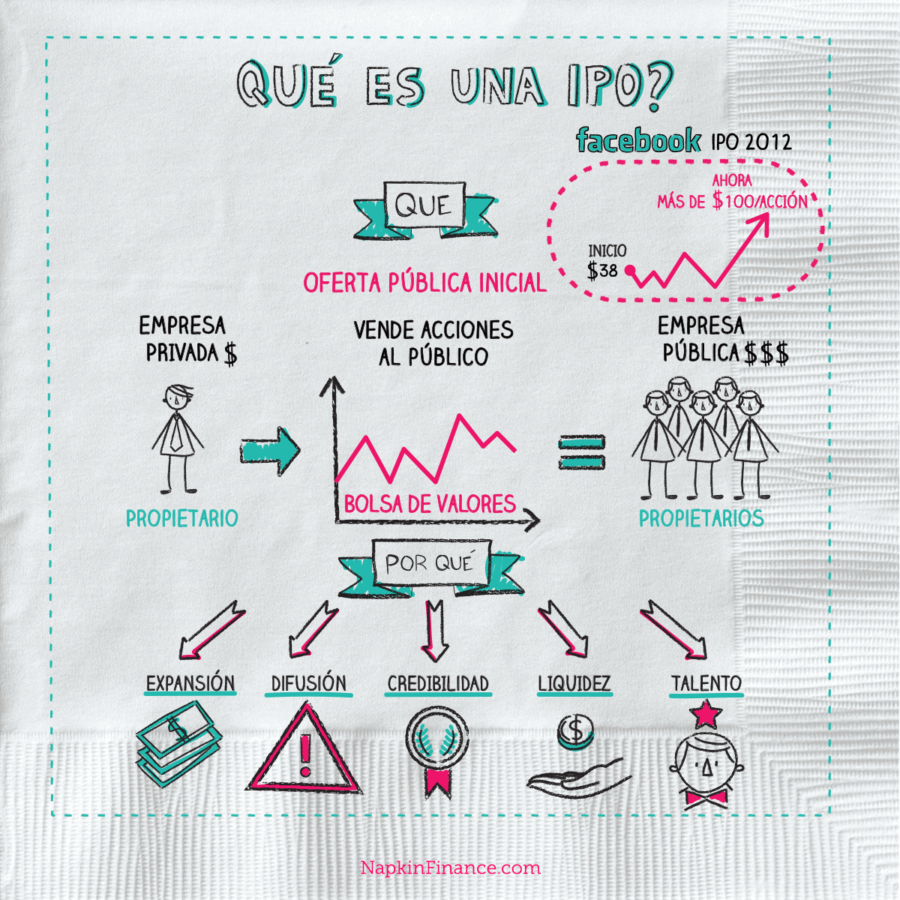

¿Qué es Una Oferta Pública Inicial?

Una oferta pública inicial, o “IPO” (según sus siglas en ingles como; Initial Public Offering), es cuando las acciones de una empresa se venden por primera vez al público, AKA “Going Public”.

Muchas compañías, grandes y pequeñas, deciden abrirse al público y ofrecer a los inversionistas una parte de la propiedad de su empresa mediante la venta de acciones.

Razones por la cual una empresa se dirige al público

- Recaudar dinero para expandirse.

- Atraer la conciencia e interés

- Ganar credibilidad: una oferta publica se considera un logro

- Aumentar la liquidez

- Atraer a los mejores talentos

Los IPOs son muy esperadas para los inversores, que ven oportunidades de crecimiento en la empresa y quieren invertir, y para los propietarios de la compañía, quienes obtendrán un pago por renunciar a una parte del negocio.

Los IPOs también suelen generar publicidad para una empresa. Una empresa pública tiene la capacidad de utilizar sus acciones para adquirir otras empresas y recompensar a sus empleados mas valiosos, con la oportunidad de comprar acciones y convertirse en propietarios.

[wpdatatable id=236]

Calculadora: ¿Que tan rápido pueden crecer tus ganancias?

Cómo Prepararse Para Una Oferta Pública Inicial

- Contratar a una firma de corretaje para ayudar a establecer el precio de la IPO, la fecha y el número de acciones para la venta.

- Reúnase con bancos de inversión para promover su empresa y atraer su interés.

- Aproveche su IPO pendiente para aterrizar de primera clase para su empresa y la junta directiva.

- Reunirse con inversionistas públicos y promover su negocio a los analistas de investigación en los meses previos a la inscripción. Los ejecutivos de la compañía y sus banqueros frecuentemente realizan “road shows” para reunirse con analistas, gestores de cartera y administradores de fondos mutuos para generar interés en el stock y evaluar el interés público.

- Asegúrese de que las proyecciones financieras sean razonables. El objetivo es satisfacer o superar continuamente las expectativas.

- Los propietarios deben estar listos para pasar un tercio de sus horas de vigilia en las relaciones con los inversionistas.

[econtent ui=’block’]

Datos Curiosos:

- La OPI más grande registrada fue Alibaba, que se valoró en US $ 25 mil millones en 2014.

- Las OPI tuvieron su inicio en Roman Times. Las empresas conocidas como publicas dividieron su propiedad en acciones que fueron vendidas a inversores públicos y negociadas en un Foro.

- El precio inicial de IPO de Facebook fue de 38 dólares por acción, pero la acción cayó en cuanto se abrió. Los precios de las acciones cayeron a la mitad de su valor durante los próximos meses, pero ahora vale más de $ 100Source: NYSE

[/econtent]

[toggles heading=’Referencias’]

- http://www.investopedia.com/university/ipo/ipo.asp#ixzz3sS2i1Wj5

- https:// finlogssc.wordpress.com/2012/08/03/ipo-trivia/

- http://www.statista.com/statistics/274136/number-of-ipos-worldwide-since-1996/

- http://fortune.com/2013/03/11/10-requirements-for-a-successful-ipo/

- http://www.encyclopedia.com/topic/Initial_public_offerings.aspx

- http://www.theguardian.com/business/2014/sep/18/alibaba-and-the-40-facts-ipo

- http://www.italyguides.it/en/lazio/rome/ancient-rome/roman-forum

- http://www.investorwords.com/411/banking_syndicate.html#ixzz3sncPDNoR

[/toggles]